RFID干货专栏|43 产业链上下游分析

RFID干货专栏概述

经过20多年的努力发展,超高频RFID技术已经成为物联网的核心技术之一,每年的出货量达到了200亿的级别。在这个过程中,中国逐步成为超高频RFID标签产品的主要生产国,在国家对物联网发展的大力支持下,行业应用和整个生态的发展十分迅猛。然而,至今国内还没有一本全面介绍超高频RFID技术的书籍。

为了填补这方面的空缺,甘泉老师花费数年之功,撰写的新书《物联网UHF RFID技术、产品及应用》正式出版发布,本书对UHF RFID最新的技术、产品与市场应用进行了系统性的阐述,干货满满!RFID世界网得到了甘泉老师独家授权,在RFID世界网公众号特设专栏,陆续发布本书内容。

扫码观看本章节视频讲解

一个无线技术的发展不仅跟技术本身相关,跟整个市场以及行业的推动也有着至关重要的关系。无数优秀的技术和产品由于缺乏生态链的支持,无法形成合力最终黯然退场。然而超高频RFID技术在过去的20年中产业链及生态不断成熟发展,如今已经成为物联网技术中不可缺少的一部分。本章7.1节将从整个超高频RFID产业链进行剖析,包括整个产业链的上下游生态情况、成本分析、核心企业,并对主要应用领域展开分析。7.2节将针对超高频RFID行业市场进行分析,包括行业出货量和发展趋势等。在学习本章内容前,应先学习第4章和第5章的内容。

7.1超高频RFID产业链分析

超高频RFID技术是一种典型的物联网技术,所以具有应用碎片化的特点,整个产业链中的企业也都是围绕最终的应用来打造自己的产品和核心竞争力的。因此整个产业链中有的企业是100%做超高频RFID产品和项目,而有的企业只有很小的一部分业务与超高频RFID相关。在对超高频RFID产业链进行分析时,时既要分析上下游企业带动的产业链,又要分析行业的应用带动的产业链。

7.1.1 超高频RFID产业链上下游分析

随着我国经济的高速发展,从2010年开始,中国逐步成为超高频RFID标签产品的主要生产国,随之而来的是超高频RFID的产业链逐步转向中国市场。再加上国家对物联网发展的支持,大量的超高频RFID研发和生产制造企业在中国生根发芽,同时催生了行业应用和整个生态的发展,从而建立了一个完整的产业链生态。

1、产业链分类

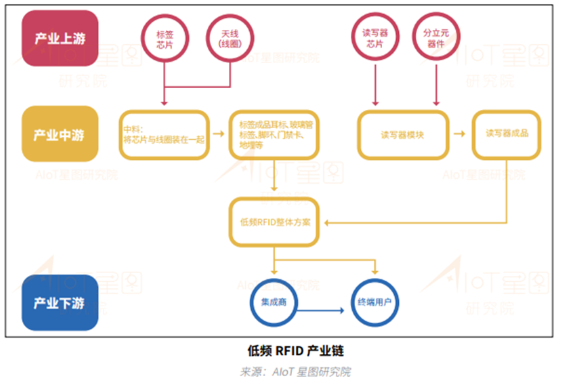

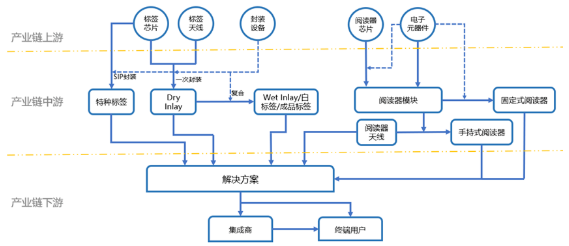

为了方便对超高频RFID行业进行分析,如图7-1所示,我们将整个产业链分为上游、中游和下游三部分:

产业链上游:标签芯片公司、标签天线公司和封装设备公司组成产业链上游的标签部分;阅读器芯片公司和电子元器件公司组成产业链上游的阅读器部分。

产业链中游:产业链中游企业使用产业链上游企业提供的产品,开发出可以直接使用的最终硬件并提供给市场。特种标签公司提供由标签芯片SIP封装实现的特种标签;标签生产公司提供由标签芯片和标签天线通过封装设备一次封装生产出的Dry Inlay,还可以使用封装设备将Dry Inlay进一步加工为Wet Inlay、白标签、成品标签;阅读器公司通过使用专用阅读器芯片或其他方案开发出阅读器模块和固定式阅读器;手持机厂商将阅读器模块和阅读器天线结合开发手持式阅读器;阅读器天线厂商提供多种阅读器天线配合行业应用。

产业链下游:解决方案公司将产业链中游的产品进行整合,配合软件形成解决方案,由集成商提供给最终用户实施。

图7-1超高频RFID产业链分布图

虽然从图中看起来产业链中企业都是各司其职,但事实上许多企业都进行了“跨界”整合。比如大量的产业链中游企业都参与到解决方案中,向下整合,有的产业链上游企业也会渗透到产业链中游或者下游,实现全产业链整合。其主要原因是谁掌握了产业链下游谁就可以决定产品的选型,从而影响产业链上游和中游的企业。产业链中也出现了下游向中游、上游扩展的案例,主要原因便于控制管理和降低成本,比如物流公司成立自己的手持机部门,电力公司成立自己的芯片设计部门等。

从技术难度上来说,产业链上游的芯片公司技术难度最大,阅读器模块开发难度次之。特种标签和定制型阅读器天线也需要一定的技术实力,解决方案需要系统经验和软件开发能力,整个产业链中普通标签生产制造对技术的要求相对最低。

超高频RFID市场的标签类产品与读写器类产品是两条完全不同的产业链。普通标签类产品成本低、标准化程度高、并且注重生产环节。而读写器类产品则呈现技术门槛高、定制化程度高、注重方案的特点。

2、产业链上游分析

(1)标签芯片

标签芯片是整个超高频RFID行业中最重要的产品,是推动行业发展的基础。标签芯片的每一次技术突破和成本突破,都给行业带来巨大的变化。从2004年超高频RFID标签芯片完成量产出货,至今的十几年中,全球累计标签芯片出货量已经接近1000亿颗。

全球超高频RFID通用标签芯片的供应商主要有三家,欧洲的恩智浦半导体(NXP)、美国的英频杰(Impinj)和美国的意联科技(Alientechnology)。从2019年的数据看,恩智浦半导体与英频杰占市场的绝大部分,意联科技的市场份额已经小于10%。在过去的10年中,一直由这三家公司把持着全球标签芯片市场,只是这三家的排名和比例发生了细微的变化。芯片的销售价格也在不断降低,从早期的1美金,到现在的一点几美分,不过芯片的毛利率依然保证50%左右。

在这10年中,国内也涌现出了10多家超高频标签芯片开发公司,如国民技术、上海坤锐、复旦微电子、北京华大半导体、远望谷、北京智芯微、四川凯路威、江苏稻源等。遗憾的是,国内超高频标签芯片公司至今仍没有真正打开国际市场,主要业务为针对某些特定应用做一些定制。主要原因是三巨头的标签芯片对于成本和性能都已经做到了极致,且一直有全球百亿的市场打磨产品,技术在不断进步。而国内芯片厂商从起步时就落后很多,一开始在性能和成本上就缺乏优势,也就没有市场去尝试和打磨下一代产品。还有一个原因是超高频RFID芯片是一种非常特殊的小众芯片,不同于市场上传统射频芯片,相关开发设计人才少,且人才流动不频繁,国内参与过全球主流标签芯片设计和开发的人屈指可数。超高频RFID芯片看起来设计很简单,但要想实现成本低、性能好且量产稳定性高是非常难的,现阶段国内标签芯片的产品水平与三巨头仍有较大差距

对于带有传感器的标签芯片,现在全球主要的供应商为美国的RFmicro和浙江悦和科技,由于这是一个全新的领域,且市场非常看好,相信对于中国标签芯片企业会是一个新的机会。

(2)标签天线

超高频RFID多标签天线也经过了多年的发展,从早年的蚀刻铜工艺,到现在的蚀刻铝工艺,中间经历了多种尝试。10多年前超高频天线的供应地主要在日本,随着中国加工工艺的发展,现在全球的RFID标签天线都集中在中国生产。我国天线企业早期遇到的生产问题是良率问题,经过设备和管理的提升,这些问题逐渐解决,随着规模的提升整体成本在不断下降。

天线的生产需要使用大量的化学药品,随着近些年政府环保政策监管严格,许多小标签天线蚀刻厂纷纷关闭,只留下几个大厂。因为玩家的减少,超高频天线的利润水平也更加的稳定。现在市场占有率较大的企业有上海英内、温州格洛博和无锡科睿坦。

标签天线的成本与标签的尺寸相关,尺寸越小成本越低,一般情况下一个超高频RFID标签天线的价格在0.2美分到0.5美分之间,而且他们的毛利水平非常高,一般超过40%。

(3)阅读器芯片

超高频RFID阅读器对于行业的发展有着重要作用,不仅大大降低了阅读器的开发难度,提高了射频性能还降低了项目的整体成本,进而推动行业的高速发展。

最早出现的超高频RFID阅读器芯片是Intel的R1000,至今这颗芯片仍然在市场上应用。随后,Intel将整个阅读器芯片产品卖给了Impinj。Impinj也在2010年推出了称霸行业10年的阅读器芯片R2000。在2010年曾经有三家阅读器芯片供应商,分别是Impinj、奥地利微电子和Phychips,它们三个分别针对高端、中端和低端市场,最终由于奥地利微电子的芯片定义不上不下,失去了市场的价值。与此同时无锡旗连开发出了针对低端市场的阅读器芯片,并得到了市场的认可。至今市场上的主流芯片厂商为Impinj、Phychips和无锡旗连,其中Impinj独占中高端市场,Phychips和无锡旗连平分低端市场。

超高频RFID阅读器芯片的售价从几美金到几十美金不等,从芯片的角度分析,毛利率超过80%,毛利如此高的原因是芯片整体出货量不大。其实这几家阅读器芯片公司的实际利润并不高,这是因为阅读器的芯片开发难度很大,相比标签芯片,需要更多的芯片工程师,开销非常大,尤其是不断开发新产品的公司。

(4)封装设备

超高频RFID的封装设备主要是应用大批量普通标签生产的一次封装机和复合设备。在过去的15年中,超高频RFID的标签封装的主流设备一直是德国的钮豹公司。当然中国的封装设备公司也一直在不断追赶,比如新晶路的封装设备也可以实现18k每小时的产能,逐渐接近钮豹的技术水平。在复合设备领域,虽然国外的必诺(Bielomatik)、妙莎(Melzer)和纽豹(Muehlbauer)三家公司仍然占据一定的市场份额,但中国产品的复合设备在技术上已经差距很小了。比如广州驰立和新晶路的设备已经占据了不少的市场份额。

在价格上,国产封装设备和复合设备是外资厂商的五分之一左右,具有很强的竞争力。

3、产业链中游

(1)普通标签产品

超高频RFID标签是产业链中最重要的部分,每年有超过百亿标签被制造出来。标签封装厂先购买封装、复合设备再采购标签芯片和标签天线进行大规模生产,通过生产加工后提供市场需求的多种Inlay和标签。标签生产是一个“薄利多销”的环节,因此很多标签生产厂商为了提升产值与利润总额,选择延长业务线,涵盖“绑定+复合”甚至“绑定+复合+打印”多元化的业务。

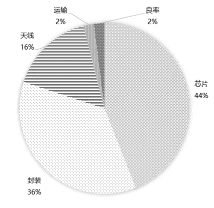

截止2020年,中大规模的超高频RFID Dry Inlay在全球市场的售价为2.5美分。其成本主要由标签芯片、标签封装、标签天线、运输管理和生产良率几部分构成,如图7-2所示为大规模生产时的标签成本分布。可以看到标签的总成本中芯片占主要部分,不过这个比例较几年前已经下降了很多,是所有构成部分中比例下降最明显的。封装成本较几年前也有明显下降,这与生产设备的折旧有很大关系,早年购买的封装设备已经不在财务报表中体现折旧。由于标签天线成本与标签尺寸相关,此处计算的标签为尺寸为30mm×50mm的大尺寸标签,当使用不同尺寸的标签天线时,成本会按比例变化。

图7-2标签成本分构成

若把上述30mm×50mm的Dry Inlay制作成Wet Inlay和白标签,分别还需要额外0.5美分和0.8美分,最终Wet Inlay的售价为3美分,白标签的售价为3.3美分。若采用42mm×16mm的天线,那么Dry Inlay的售价为2.3美分;Wet Inlay售价为2.6美分;白标签的售价为2.8美分。

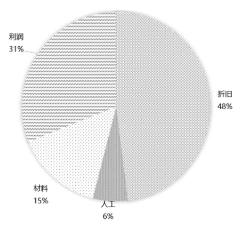

对于中游的标签封装厂来说,他们能够控制的成本主要是封装成本,在普通的大宗交易中,一次封装(绑定)的市场价格为0.9美分左右。如图7-3所示,为标签封装成本的构成,包括设备折旧、人工费用、材料费用和利润。由于钮豹的封装设备价格昂贵,标签封装时的折旧成本的占比就非常高。标签封装厂虽然在刚刚购买设备的时候压力很大,但几年后设备依然稳定的运转,但财务折旧已经结束,可以说这48%的折旧费变成了48%的额外利润。不同公司的设备折旧不同,图中取的48%为行业平均水平。材料费用主要是倒封装时用的异相导电胶。现在的中大型标签封装厂都购买了超过10台钮豹封装机,因此生产已经上规模,人工成本相对较低。

图7-3标签封装成本构成图

其实在整个产业链中,真正盈利最多的,就是这些标签封装企业。经过多年的设备折旧之后,标签封装的利润率大幅提升。比如扬州永道公开的2019年年报中指出,永道实现销售额5个亿纯利润9000万。我国比较知名的标签封装企业有扬州永道、扬州上扬、厦门信达、上海博应等。

(2)阅读器产品

超高频RFID读写器中游的产品线涵盖了读写器模块、读写器(包括手持机、固定式读写器等),是超高频RFID系统的重要组成部分。超高频RFID阅读器的核心部件是阅读器模块,它是整个阅读器的心脏,负责与标签通信的所有功能。阅读器根据功能和应用不同有多种表现形式,分为固定式阅读器、手持式阅读器(手持机)、一体式阅读器(一体机),这三类阅读器的共同点是都具有阅读器模块(简称模块)。固定式阅读器在产业链中的使用量最大,其次是其它类型的阅读器。与阅读器芯片相似,阅读器也可以分为高端、中端和低端。其中采用分离器件开发的为高端阅读器,采用R2000芯片开发的为中端阅读器,采用其他无线方案或低端阅读器芯片开发的阅读器为低端阅读器。高端阅读提供商为Impinj、Alientechnology、Moto等;中端阅读器的供应商除了Thingmagic这一家外资公司外主要是中国企业,产业链中主要的中端阅读器(含模块)企业有:北京芯联创展、深圳罗丹贝尔、深圳成为科技(也是手持机厂商)、深圳锐迪科技等。低端阅读器采用无线芯片方案的有深圳捷通科技和北京睿芯联科。在产业链中绝大多数的阅读器模块厂商都销售自己公司的固定式阅读器,有的还提供手持设备。

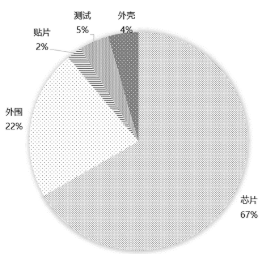

随着技术进步,基于R2000的模组同质化竞争非常严重,市场价格也不断下降,现阶段已经降到了70到100美金,许多公司的毛利已经降到30%之下。如图7-4所示为一个R2000模块的成本构成,共有R2000芯片、外圈PCB及元器件、贴片、测试(包含良率)、外壳5部分构成。

图7-4R2000模块的成本构成图

可以看出R2000芯片在整个模块成本中占比最大。Impinj公司正计划推出成本更低,外围电路更简单的阅读器芯片,进一步推动行业的快速发展。

(3)特种标签和阅读器天线

产业链中的特种标签企业和阅读器天线企业具有许多相似之处,都具有天线设计能力和产品制造能力。随着超高频RFID的行业发展,各种新的应用涌现出来,而普通标签和普通阅读器天线无法支持许多新的应用需求,因此需要特种标签和定制的阅读器天线。

产业链内的特种标签企业有:Omni-ID、Confidex、江苏安智博、浙江嘉兴佳利、深圳博纬智能等。其中浙江嘉兴佳利、深圳博纬智能也是阅读器天线企业。

4、产业链下游

超高频RFID的产业链下游是各类应用终端用户与集成商,虽然从技术产业链来说,应用是下游,但应用才是需求的源头,也是整个产业链闭环的最终买单方,由此可见,产业链下游在整个产业链中处于至关重要的位置。

超高频RFID的应用在7.1.2小节中有详细分析。从大类来说,可以分为通用型市场与定制型市场。这里的通用与定制是一个相对的概念,因为超高频RFID的市场以to B与to G类为主,每个项目都有不同的需求,从某种角度来说,超高频RFID都属于定制型市场,本书为了更好的将超高频RFID市场进行分析,将其分为通用型与定制型两类不同的应用。

(1)通用型市场

通用型市场指的是超高频RFID在某些领域应用量非常大,并且此类应用的需求相似度比较高,可复制程度也比较高,典型应用的就是鞋服品牌、零售超市、航空、物流快递以及图书馆管理。这类场景中,超高频RFID标签是当耗材使用,因此消耗量非常大,对标签的价格敏感度也比较高。

整体来说,对于鞋服零售类场景,国外品牌对于超高频RFID标签的普及度远高于国内品牌。国外品牌门店遍布全球,并且时尚类快销品对于商品流动性要求高,而采用RFID标签可以对产品的流通管理效率有很大的提升,有比较明显的经济效益。此外,国外品牌的经营管理理念对于新技术的认可度比较高,并且有比较充足的现金流投入。

目前,航空行李标签也正在被普及。在国内,大兴机场已经开始在使用,预计未来有更多的航空公司与机场会普及RFID标签。

物流类场景是国内非常值得期待的一个市场。据了解,2019年中国的物流包裹使用数量超过了600亿件,占全球包裹的一半以上。不过超高频RFID在物流包裹的使用还没普及,需要进一步的开拓,主要难点在于这个行业的利润水平太低,使用RFID标签会消耗掉很大的利润。

图书馆应用也是RFID使用量比较集中的领域,在国内市场,高频和超高频标签用量都比较大。其中,超高频的增速和普及率超过高频应用。

(2)定制型市场

定制型市场指需求量相对没那么集中,并且使用的环境对标签与读写器的性能、外形等都有定制要求的市场,即便是同类型的客户,需要定制化的程度也较多。比较典型的应用有电力、铁路、工业、洗涤以及卡类等等。

这类市场从标签消耗量占比来说无法与通用市场相比,不过这类市场可以有更好的价格,保持不错的利润。对于RFID产品方案企业来说,定制型市场可以容纳更多的玩家,让整个RFID市场更加的丰富与繁荣。

超高频RFID的产业链还有一类重要的玩家,就是集成商。RFID的终端用户以to B与to G为主,这类终端用户的直接供应商比较传统,RFID产品作为一个子模块,一般是直接对接集成商,需要经过集成后,形成一个完整的大项目融入到终端用户的需求中去。

5、中国超高频RFID产业链特点分析

经过上述讨论,总结中国超高频RFID的产业链的特点如下:

通用标签芯片市场非常的集中,国外芯片企业已经在该领域形成了规模优势,国内标签芯片企业的机会主要在垂直应用领域有特殊需求的市场。

读写器芯片市场相对比较灵活,市场上根据需求从中低端到高端产品都有,并且分立器件的产品也有很多,国产芯片企业也有较多的机会。

标签天线是一个注重生产的环节,经过市场的竞争以及环保政策的影响之后,标签天线环节毛利可以维持不错的水平,读写器天线市场零散,因为量不大,整体的毛利也比较高。

超高频通用市场标签的量很大,尤其是一些大项目,消耗量都是数以亿计,因此标签生产环节目前的价格很透明,竞争也很激烈,市场的毛利水平也比较低。

除了芯片与天线成本之外,标签的生产设备也是一项非常大的成本。目前标签生产环节最主要的设备有绑定机、复合机、打印机以及检测设备。这些设备少则数十万,多则数百万,设备的投入也消耗了很多标签生产厂家的利润。为了维持较高的利润水平,目前一些设备生产商也有开展标签生产的业务,将业务线延长也是一条应对之道。

目前的一次封装设备(绑定机)市场由纽豹一家独大,而复合机、打印机等设备国产化水平在逐渐的提升。

读写器是一个侧重方案的环节,因为市场上对于读写器产品的需求量相对较小,所以读写器厂家为了提升营收与利润,需要将业务方案化,一方面读写器产品需要在性能、形态方面高度定制;另外一方面,读写器产品还需要在应用软件的开发以及与其他的方案集成方面有较好的兼容性。

目前全球大多数的超高频RFID标签生产的产能集中在中国,不过应用厂商却以国外品牌为主,国外品牌对于RFID标签接受度高的原因主要有:国外客户需求明确,采用RFID能解决明确的需求,并且国外品牌的利润与现金流也比较有优势,有能力投入。

除了通用市场之外,超高频RFID在电力、洗涤、交通运输、工业等定制市场也有广泛应用,定制市场从数量上来说占比不大,但定制市场附加值高,并且整个系统产值也较高。

总结来说,超高频RFID市场竞争比较激烈,最近几年产品的价格有比较明显的下降。这也意味着整个产业链的繁荣与成熟,有利于产业市场份额持续扩大。而企业为了避免“增量不增利”的局面,越来越多的企业选择多元化的业务与差异化产品服务。

登录

登录

注册

注册