20年来最严重缺货,中国半导体该如何发展?

2021年整个半导体产业经历了20年以来最为严重的缺货情况。造成缺货的原因,既包含偶然因素,也有必然因素。那么在这个风雨交加的路口,8英寸产能紧缺,5纳米和3纳米正在滚滚向前,全球的产能该如何分配?投资继续火热的资本市场下,“生产型企业”和“非生产型企业”的发展走向如何?中国在缺货和中美贸易战中又该如何找准自己的定位,不断发力。

20年以来最严重缺货,未来产能该如何分配?

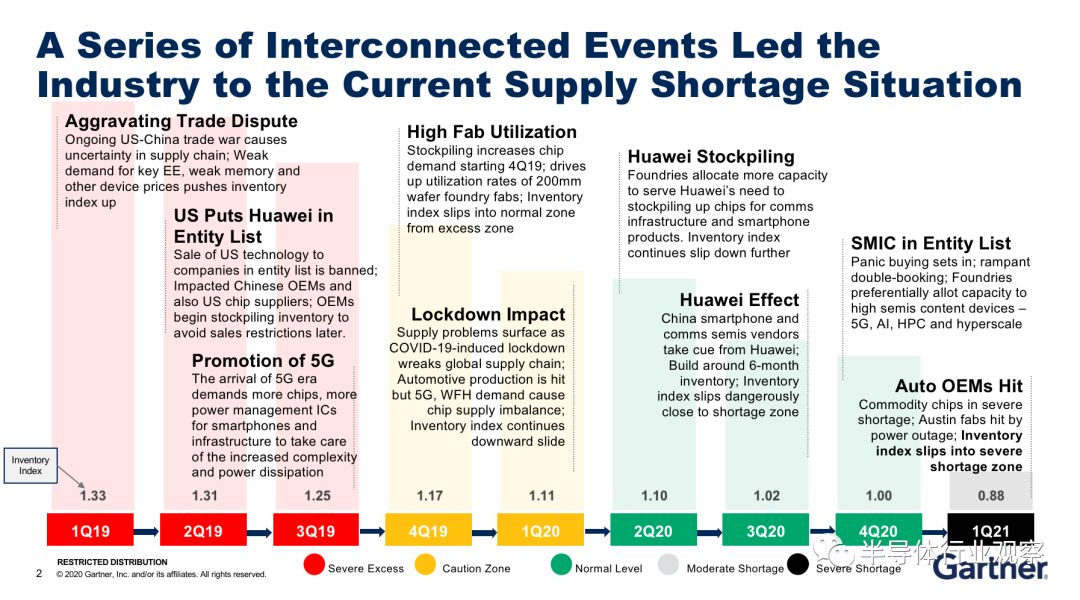

目前缺货的偶然因素,是过去发生的中美贸易摩擦、华为囤货和一些工厂的关闭,其中中美贸易纠纷导致一些国内企业进行了备货。市场出现缺货后,很多大型公司也提升了库存需求,这就造成了整个需求量大大超过可以提供的产能。而必然因素是在整个半导体行业中,大约两三年会产生一个周期,而目前正处于一个供不应求的高峰周期。

在两年前的2019年,实际上是供过于求,也是整个半导体市场下滑的时间点。再往前推两年,2017年的时候则是一个高峰。往往半导体公司在高峰时期会进行大量投资,投资产出的两年后则又产生供过于求的情况。在“供过于求”的周期间,即2019年以及2020年上半年,考虑到新冠疫情的影响,很多半导体公司降低甚至是延迟了投资。

半导体缺货的多重因素交织(图源:Gartner)

因此,从整个投资周期来看,2021年当下产能的增加实则是前两年投资所产生的。由于产能增加的缺失,当下的5G手机以及如今已渐衰退的比特币在上半年的需求,新冠疫情造成的笔记本、服务器、数据中心的需求,均无法得到满足。Gartner预计,这个时间周期会延迟到明年的第二季度。

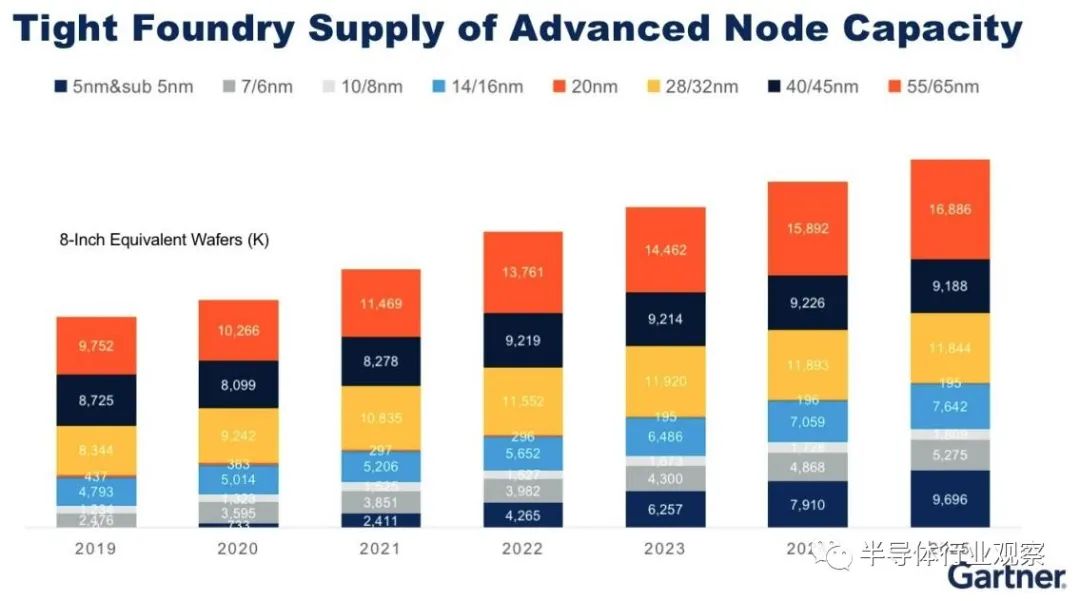

而伴随着这波缺货,全球的产能情况又将如何发展呢?Gartner预测,在先进制程方面,产能增加最大的将是5纳米及以下,如4纳米和3纳米。除此之外,虽然55纳米是较老的制程,但市场对其的需求量也非常大,55纳米/65纳米也会是一个增长比较大的制程。同时,28纳米、14纳米、16纳米都有较大的增加机会。

先进制程产能供应趋势(来源:Gartner)

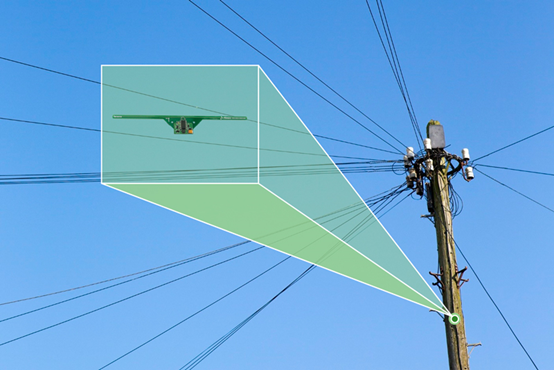

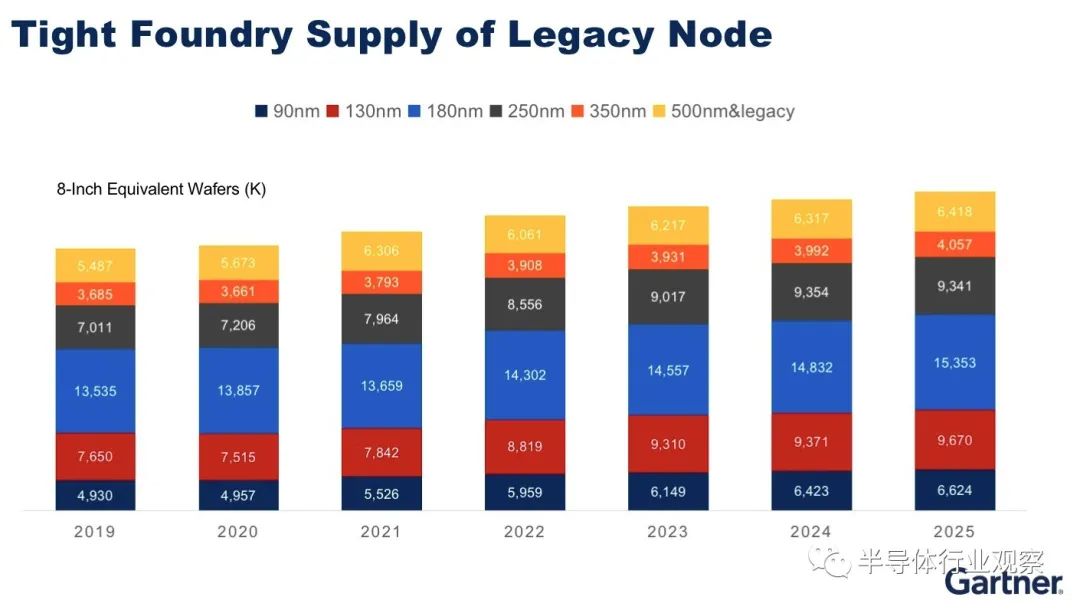

对于传统制程来说,产能的焦点主要在8英寸晶圆。目前缺货最严重的电源芯片、模拟这些相关的芯片,主要是8英寸紧缺造成的。因为过去很多年间8英寸产能过剩,导致价格“跌跌不休”,谷底时期只有大约300美金。很多工厂,尤其是日本的一些半导体企业,已经关闭了8英寸的产线。同时,加上现在5G手机对PMIC、模拟电路需求量的加大,尤其是PMIC,其制程集中在180/150纳米,主要为8英寸和少部分12英寸。

传统制程产能供应趋势(来源:Gartner)

但目前来看,针对8英寸产线并没有新厂的投资,大多数投资是扩产,如中芯国际的财报中显示大约会增加45000张扩产。不过扩产实际是为了满足增加的迫切需求,要彻底解决8英寸制程紧缺的问题,仍需要将8英寸的产能转向12英寸。因为12英寸产能产出大,同样时间条件下,其产出可达到2倍多。台湾立积电已在使用12英寸的制程、12英寸的晶圆为联发科生产PMIC电源方面产品。华虹宏力也在12英寸晶圆上做BCD电源相关的工艺。

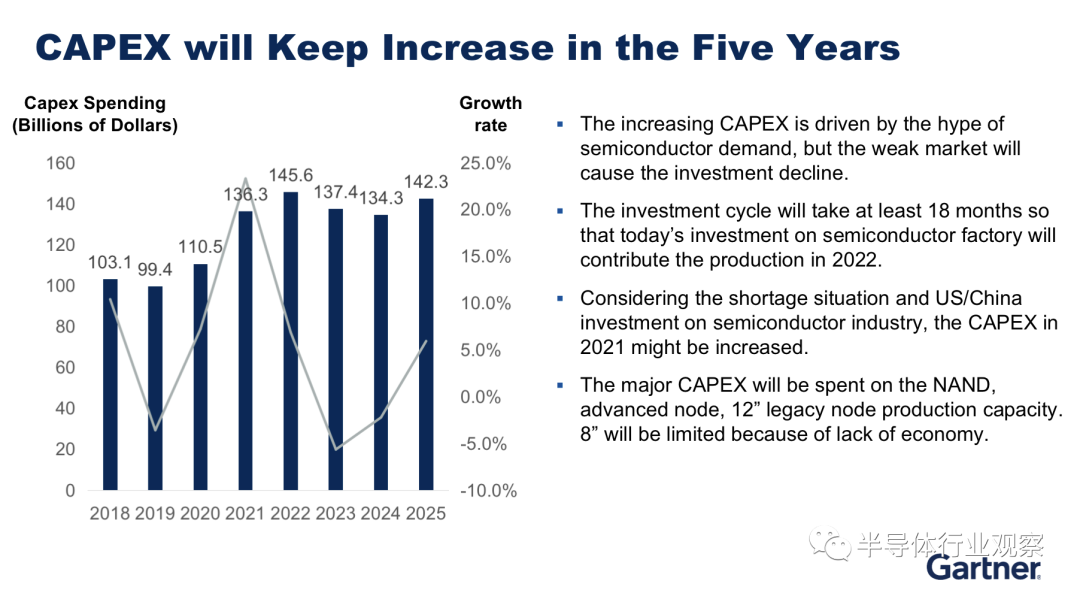

在投资方面,Gartner预测,2021年将有一个较大的跃升,2021年有超过20%的增长。这些增长主要体现在先进制程以及目前紧缺的28纳米上,NAND Flash也会有较大的增加。与此同时,国内的一些半导体公司均在往12英寸转移,即用芯片的12英寸工厂生产90纳米以下或者55纳米以下的这些产品,比如合肥的晶合、广州的粤芯等都在进行此类尝试。

中国全产业链实力如何?

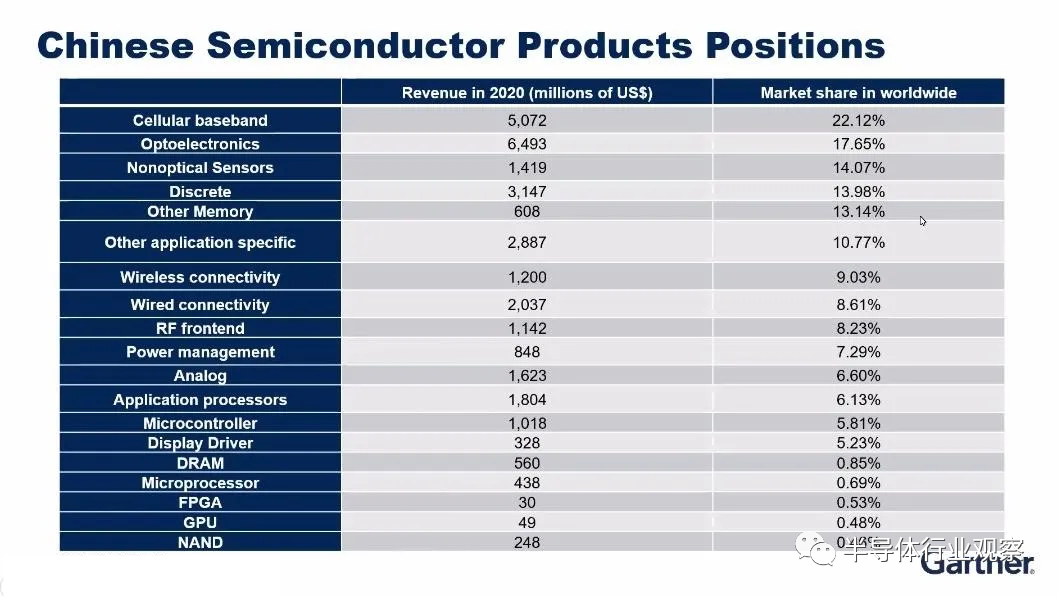

放眼整个半导体全产业链来说,中国国内的半导体企业在整个上下游的市场份额以及全球位置方面,仍然处于较低的水平,尤其是设备、材料技术障碍非常高的产业上游。在封装测试、光电器件、传感器和分立器件、晶圆制造上,中国的市场份额均达到两位数,还是非常可观的。FAB差不多占10%的份额,封装测试占比最高达20%,但其面临的问题是如何向先进封装进行拓展。盛陵海指出,现阶段,国内还是缺少如士兰微这样的IDM类型的公司。

中国半导体供应链一览(图源:Gartner)

中国半导体各类产品的营收情况(图源:Gartner)

中国实际上从五年前开始就已在半导体自由化方面付诸了很多努力,Gartner预计到2025年,中国半导体公司在国内市场的份额有机会从当下15%突破到30%。不过也有很多声音说:这个份额可能低于10%。实际上,“低于10%”也是对的,因为部分在国内生产的产品基本是使用的国外的芯片,从这一点来看,低于10%的预测同样有迹可循。

但是如果我们考虑到国内自有,中国国内电子企业使用的国内的芯片比重也在不断增加。其实今年上半年的国内半导体企业,遇到了千载难逢的缺货时机,已有较大的进步,很多公司都得到了较多的成长机会,也收获了一些海外的客户。

现下,中国半导体在全球占有10%的市场份额,下图中绿色即是代表规模很大、很重要的产品。比较困难的部分在于市场份额仍处于1%以下的产品,包括DRAM、Server、PC、Automotive semiconductor、GPU、MEMS、FPGA。此处所提到的MEMS是指MEMS Sensor。

在国内半导体Foundry方面。Gartner预测,整个Foundry在未来几年预计会有较大的成长。从地区的角度来看,中国份额的增长比2019年将会有近乎翻倍的增长,但台湾仍会占据最大的市场份额。目前各个国家都在紧锣密鼓地布局代工厂,在全球的布局角度上,未来预计台湾将占据第一,中国大陆位列第二。

在全球投资支出前十名里有三家中国企业,占到了6-8位的这个位置(中芯国际、长江存储、长鑫)。但这三大生产型的企业在金额上与前五位相比,仍然有很大的差距。

而看向中国前十大半导体公司。十年前,年营收占到一亿多美金的公司便可进入前十名市场份额。但是现在数值增长到要超过5亿美金才有机会进入名单。由此可以看到,这几年国内企业成长非常迅速,但在全球的市场份额上体现并不是很明显,目前份额只占据6.7%。

Gartner指出,中国前十大半导体购买者均拥有自主芯片设计的能力,例如OPPO、小米、百度、阿里巴巴等企业已在建立自己的芯片团队,这样的好处是形成一定量级的规模后,便可降低采购成本,同时也利于做出差异化和专有化的技术和产品。而面临的主要挑战也是这些企业是否能达到这个量级,产品的设计能力和性价比能否满足需求。

当下,大多数初创的芯片企业在起步初期处于“烧钱”阶段,发展比较困难。所以Gartner预测大公司的行动会更为积极,因为它们在财务方面的境况较好,而且大公司以及在国内环境下投资半导体常会得到政府的补助或其他支持。

中国半导体市场投资将继续火热

科创板的出现,带动了整个2020年半导体投资的热潮,原本投资半导体公司都很谨慎,因为回报周期很长,不能马上获利,但是科创板则为投资人打了一剂强心剂或是兴奋剂。盛陵海表示:“不过这也会带来一些弊端,比如过度投资或者是过高的竞价。但整体而言,这些市场化的投资无疑带动了一批企业的成长,比如原先在互联网产业很有名的高瓴资本、红杉资本在这两年间都开始涉足半导体企业,他们的投资规模也有助于一些新兴公司能尽快地在产品方面进行创新或是利用最先进制成打造产品。”

Gartner预测,接下来中国半导体市场的投资规模也会增长非常迅速,到2023年国内的投资规模较去年将有80%的增长,有机会达到一个可观的峰值。增长的诱因主要是,中芯国际、长鑫、长江存储几大大型工厂以及其它一些新兴的中小规模的晶圆工厂的投资。

Gartner预估,2021至2025年全行业资本支出将一直维持在1300亿美元以上的高位,其中大部分将投入到NAND闪存、先进工艺制程(5纳米及以下)和12英寸成熟制程(90/65纳米等)上。

未来5年半导体资本指出将持续增加(图源:Gartner)

据Pitchbook整理的中国半导体企业以及相关企业的投资信息,近两年间,“非生产型的半导体公司”融资有非常大的提升,比如一些GPU、自动驾驶或是“第三代半导体”等热门赛道的公司,再者如华为、小米以及英特尔、高通、三星等海外企业也在中国国内积极地进行投资。而“生产型企业”更是有大规模、起伏大的投资案,如前文所指。

中美竞争,我们该如何应对?

首先从产业整体来看半导体生产和供应的比例,东亚超过70%,美国只有11%。而从封装的角度上来说,美国低于10%,东亚的集聚度更高,包括东南亚也是非常集聚度高的产业。另外70%的电子产品是中国制造的,疫情的影响下,中国制造出口的量在近两年保持增长。原因是由于疫情,其它的国家如马来西亚、印度、越南、东南亚,无法进行生产,有一些又转回到中国。

在过去四年里,很多企业尝试往外走。一些企业在放眼印度、越南、东南亚。但是问题是很多公司出去后发现,投资环境、基础设施以及工作效率等等与中国国内存在一些差别。基于此类情况,企业虽在那边设立基地,但是产能并不能迅速且彻底的实现转移,大头仍然会放在中国这边,那边做一些Backup。

换言之,无论是产能,还是电子产品的制造,均是中国跟美国之间博弈较为关键的地方。其实对于美国来说目前它也没办法去脱钩。实际上美国方面也清楚不可能达成完全脱钩。如果硬脱钩,那么对是美国和中国,以及在全球范围内都会出现很大的问题。

那么在当今这个局势下,中美两国又是怎样应对呢?我们也看到了,美国现在特别看重供应链自主可控,不仅吸引台积电、三星等晶圆厂前去建厂,还准备出法律政策投资520亿在半导体产业。而中国半导体正在积极打内功”,在内部整合各种资源,包括:保持开放的政策,双循环的策略、新基建、5G、新能源体系、碳排放等都在加紧布局。

华为其实在这其中起到很大作用,因为华为不能用美国公司的芯片,所以它就多找一些国内的“替代者”。这些“替代者”华为一旦认证了,其它公司也可以用。国内企业也在投资自己芯片设计的团队。本土供应链在不断的成长中,从一些手机厂商、手机OEM一些料单中也可以看出,虽然主芯片还是国外的,但是次要的周边的芯片里中国厂商的产品名字出现的次数越来越多。在盛陵海看来,我们可以从四个维度来看中美间的竞争:开放的生态、封闭的生态、全球市场和国内市场。在全球市场要利用既有的开放生态,使用谷歌或是其他企业的都没有问题,同时也要尽量打造“Made in China”产品品牌并提升产品质量,以期占领更多的市场。

从国内市场来看,一方面,要利用开放的标准去梳理中国标准,也要进入全球生态中。另一方面,在国内先“新建”,然后“向外走”,通过“一带一路”的策略往外输出标准、输出技术。在国内可能是考虑到自己专有的一些系统,去做创新或是其它为保证即使美国要和中国脱钩情况下也不会受很大的影响。

登录

登录

注册

注册