没有商业模式?物联网平台的格局与破局

今年3月底,曾宣布“All in AIoT”的小米公布了2019全年业绩,提到其AIoT平台接入的设备数量(不包括智能手机和笔记本电脑)近来不断上升,截至2019年底已接入2.35亿,同比增长55.6%,是全球领先的消费级IoT智能物联平台之一。

再往前一点的2月,IDC发布《中国公有云物联网平台2019年厂商评估》报告,指出阿里云已经建成中国最大物联网平台。此前阿里巴巴也有公开数据显示,截至2019年9月,旗下天猫精灵AI联盟可连接的AIoT设备达到2.35亿台,成为当时最大的IoT生态开放平台。

虽然统计方式、统计时间存在差异,但同样都是2.35亿,不仅表达了头部公司物联网平台的阶段性成果,换句话说,他们之间形成了某种共识,即物联网平台这条路一定是正确的,值得走下去的。

可到底要怎么走、走多久才能到达理想中的目的地呢?下面将就这个问题进行展开。

01、物联网平台的现状

在2014年前后,物联网平台开始大范围普及,不少智能硬件领域的创业者成为了第一个吃螃蟹的人,融资大把大把地进来,不少团队在那期间逐步扩大到一两百人以上。

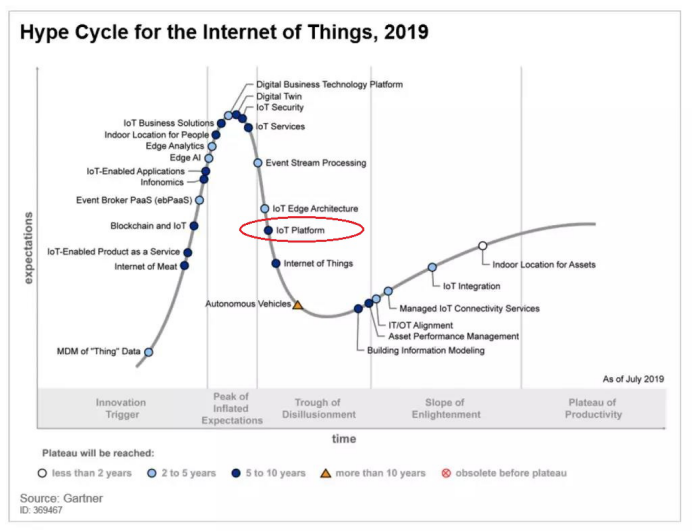

后来随着媒体和资本恢复冷静,物联网平台走过了过高期望的峰值,来到了当下这一被称为“泡沫化的底谷期”阶段,在这个阶段将孕育出成功且能存活的经营模式,而整个阶段预估需要5-10年。

Gartner物联网技术成熟度曲线,2019年7月

图片来源于Gartner

目前,IaaS市场逐步成熟,公有云厂商陆续从云平台深入到物联网平台;一部分物联网平台企业也正在基于条件的成熟,将单一的连接管理平台发展为更上层的业务使能平台。不同属性、不同类别的平台厂商开始强调自身的技术深度、应用广度和经验厚度,与生态伙伴合作,分配各自在行业中的所属位置。

综合所有原因,物联网平台相比产业链其他环节的确略显“平淡”,但实际并不是一潭死水。

这可从三个方面得到体现:

在企业数量上,尤其这几年工业、园区、公共事业等智能化需求大幅增多,很多公司开始以提升项目交付效率为目标建设物联网平台。参考全球知名调研机构IoT Analytics最新的一份平台市场调研,指出2019年全球物联网平台数量为620家,与2017年的450家相比仍有较大增长。

在企业规模上,不断有体量庞大的大中型企业,在转型物联网时以物联网平台作为主要战略支撑,包括PTC、Arm、阿里巴巴、腾讯、华为、小米、OPPO、海尔等。这是因为物联网平台能够将分散化、碎片化的物联网应用集中管理,并且使公司在向服务化转型、开拓新的业务板块时具备更大的灵活性,由此才能获得更大的营收,支撑这些公司在物联网上的投入。

在产品能力上,物联网平台厂商经过多年的路线演进,分化出了通用型平台和垂直领域纵深型平台两条路径。通用型平台同样会选择优先场景进行投入,而垂直领域平台更是逐步覆盖了包括物联平台、业务中台、数据运营、SaaS服务以及生态链建设等一整套业务范畴,不再靠早期单纯售卖平台的方式进行运营。

当然,避开缺点只谈优点都是耍流氓。

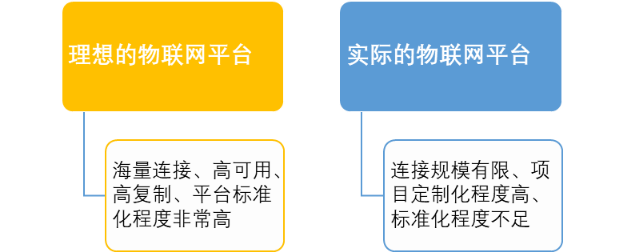

虽然能从企业数量、企业规模、产品能力等方面看到物联网平台利好的一面,但并不能忽略其眼前存在的几大问题,包括设备接入难、平台标准化程度不足、行业缺少标准导致平台价值不清晰、项目存在子系统影响平台对接的效果、项目整体系统架构缺乏一致性、项目垫资等等。

受以上问题的影响,物联网平台推动智能设备大规模部署的进程不及预期,从现有情况分析,很多项目都在小批量试点阶段,还未到规模化应用程度。

图片来源于物联传媒

02、物联网平台典型商业模式

物联网平台主要的功能,在业界常被称为连接管理、设备管理、应用开发、数据分析等。这意味着物联网平台是一款提供丰富功能组合的商业软件产品,本质上是一种资源,或者称为一种服务。

根据企业出身属性的不同,业界实际已经产生了3种主流的物联网平台商业模式。

模式一:

按基础资源的使用收费

此种的营收主要由两部分构成:1)按照设备连接数量、设备连接时长、消息数量、消息流量进行收费,属于设备接入层带来的收益;2)在完成设备接入的基础上,对客户消耗云服务、人工智能、安全服务等增值产品进行收费。

通用型的物联网平台大多采用此种模式,由于其背后大多是云服务厂商,物联网平台是公司扩大云产品使用量和扩大连接场景的一种手段,最根本的目的还是增加对云的消耗。

因此,参照业界已经有成熟的公有云收费模式,这种情况下的物联网平台收费相对是标准化、公开化的,比如阿里云IoT就已率先公布了平台上各项资源的计费方式,具体标准都可以在其官网查到。

典型厂商:阿里云、华为云、微软Azure IoT平台、腾讯云、青云QingCloud等。

模式二:

按平台及软件产品的授权收费

采用此种模式的企业以打造品牌化的平台产品为主要目标,在运营中常常基于自身标准化的平台,为客户做对应的定制化开发。他们通常对某一类或几类场景应用尤为擅长。

获取营收的方式主要有两种:1)根据业务需求、工作量评估开发成本,向客户一次性售卖平台产品;2)提供定制化的平台之后,与客户一起运营,在运营中再进行分成,比如按照设备点位数量、按照每个接入固定收取一定费用等方式。

此外,咨询服务往往也是平台厂商对外提供专业服务的重要方式之一。

典型厂商:PTC ThingWorx、Arm Pelion、敢为软件等。

模式三:

按软件+硬件解决方案的形式收费

投身物联网平台建设的企业中,有很大一部分是传统硬件企业,他们认可物联网平台的价值,但是仍然认为需要依靠传统硬件生意来支撑平台的运营,因此不纯靠平台获取营收,而是以软件+硬件一体化的模式提供解决方案。

另一部分软件企业,长期以来发展了在硬件层的生态合作伙伴,提前完成了硬件的对接测试,虽然同样选择以物联网整体解决方案的形式提供服务,但平台占据营收的主要组成。

综合来看,这类模式下的营收由三部分组成:1)硬件费用,除去企业可能存在某种自有硬件产品外,其他硬件来自于预先对接并测试好的其他厂家的产品;2)基础平台费用,相当于软件的授权;3)对接费用,眼下很多物联网项目并不是理想的直接连物的方式,而是需要平台与很多现有的第三方系统进行对接,此时企业往往根据系统的开放程度、协议的规范程度、需要对接的点位数量进行评估,具体报价是以需要投入的研发费用作为参照。

典型厂商:机智云、云智易、研华WISE-PaaS、特斯联等。

03、物联网平台何时盈利?

根据物联传媒以往的市场调研,一些业界比较典型的物联网平台创企2019年的营收规模普遍能达到千万级别,但他们更强调目前仍没有实现平台真正的市场价值。

这是因为,在物联网迅速发展的进程中,率先感受到明显收益增长的是感知层,包括传感器技术成熟后成本持续走低,通讯模组出货规模持续走高,而平台层因为对物联网市场碎片化、用户需求分散化的特点感受更深,相对来说是一项长期的过程。

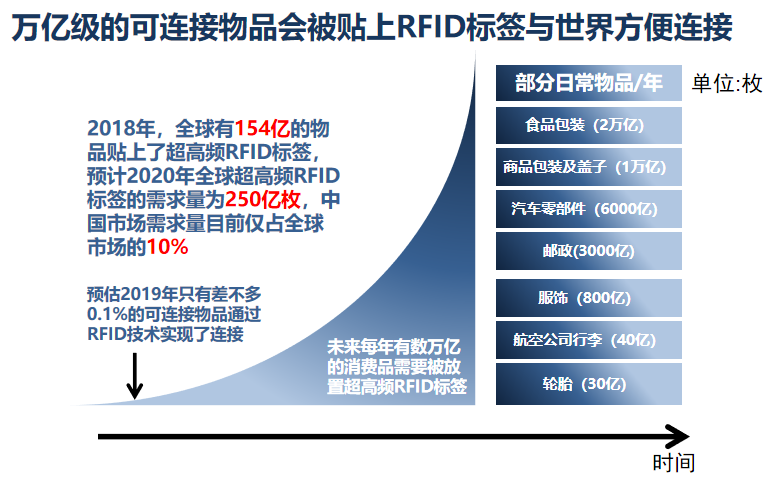

而且现在大量设备没有实现联网,没有接入到平台体系,以及平台连接设备之后在数据分析、业务使能方面还有极大的发挥空间,未来势必还有更大的价值。

所以这段时间以内,先活下去很重要。

平台企业也有一套标准化的生存指南,例如深耕细分行业、建设标杆案例、选择性进入新的增量市场、发展行业生态伙伴等。

如同毛泽东的那句诗:牢骚太盛防肠断,风物长宜放眼量。

数百家从事物联网平台的企业,虽然暂时没有风光无限,但面朝未来,看到的是物联网平台将成为连接底层硬件和上层应用的关键桥梁,成为有规模、成本低、使用便利的软件基础设施,想必也会更有信心走下去吧。

登录

登录

注册

注册