工行首批“监管沙盒”项目开始运营,运用防篡改NFC芯片技术

3月底,北京金融监管局发布公告称,近期已启动金融科技创新监管试点第二期创新应用项目征集工作。

记者了解到,目前,首批“监管沙盒”项目已经陆续开始运营,中国工商银行的“基于物联网的物品溯源认证管理与供应链金融”正是其中之一。工行金融科技部相关负责人告诉记者,“监管沙盒”机制有助于商业银行在缩小版的真实市场、宽松版的监管环境中接受检验,对创新项目进行充分的判断和实验,在项目正式推向市场前尽可能地规避相关风险。

物联网技术“三流合一” 缓解融资信息不对称难题

谈及入选“监管沙盒”项目的原因,工行金融科技部相关负责人认为,主要是基于该项目的创新性和社会效益。“在创新性方面,该项目运用‘物联网+区块链’两大金融技术手段,提供物品溯源认证服务和供应链金融,在我国尚属新生事物,需要进一步接受市场、监管的检验,不断优化完善,达到金融服务提质增效、有效防控金融风险、有效保护消费者权益的统一;在社会效益方面,该项目将传统的支付、融资等银行金融服务与企业上下游、商品产销全链条结合起来,为政府提供产品质量安全的追溯管理,为企业提供一站式品控溯源增信解决方案和配套金融服务,为消费者提供产品质量可信溯源信息检索服务。”

近年来,供应链金融产品作为服务实体经济、发力普惠金融、纾解中小企业融资难问题的重要手段,得到了各家商业银行的大力推崇。不过,记者在采访中了解到,从业界实践经验看,商业银行发展供应链金融仍存在难点,包括如何保证每笔交易的真实性、如何给交易物品确权、成品如何处置等。其中,最主要的是信息不对称。

“依靠传统手段难以全面了解掌握上下游小微企业的经营和真实交易状况,因此在供应链金融的业务实践中,主要依赖核心企业授信向其上下游发放贷款,业务模式存在一定局限性。而物联网、区块链等金融科技手段,正是突破困局、助力供应链金融发展的有力武器。”工行金融科技部相关负责人如是说。

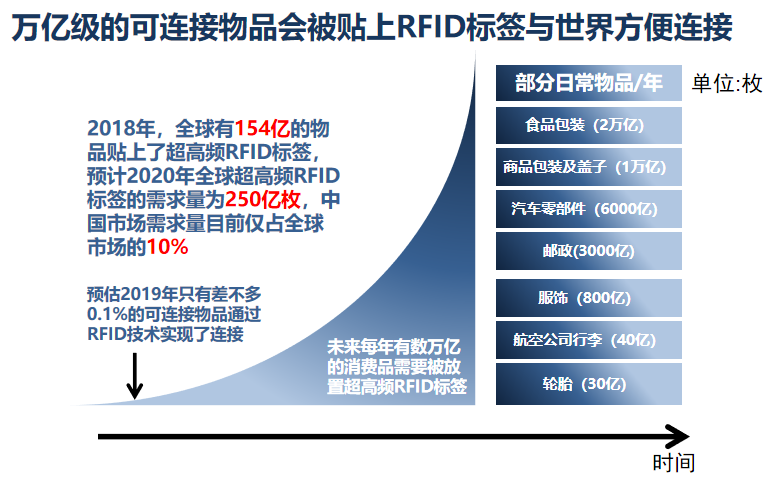

无锡物联网金融研究院院长、国家物联网首席科学家刘海涛教授向记者介绍道,物联网金融科技的应用,可真正实现资金流、信息流、实物流的三流合一,有助于全面降低虚拟经济的金融风险,进而推动传统金融领域的变革。

“借助物联网技术,商业银行可以更多地掌握企业生产、物流、仓储等多方面信息,结合企业税务、流水等运营数据,运用大数据手段准确评估上下游企业的资信水平,对整条供应链进行综合授信,改变高度依赖核心企业授信的传统模式,同时也能够更加深入、及时地把握全链条及全产业的风险变化。”工行金融科技部相关负责人认为,在取得参与方共识的基础上,实现将部分交易、物流、资金流信息布放在区块链上,利用区块链不可篡改性,可以确保融资行为存在真实的交易背景,构建开放、融合、共享的产业链金融生态。

记者注意到,目前已经有多家银行利用物联网技术加持供应链金融。不过,从业界来看,基于物联网的供应链金融应用还普遍处于探索阶段,尚未形成固定的模式,不论是在技术上、业务模式上、社会接受程度上都需要不断适应和完善。

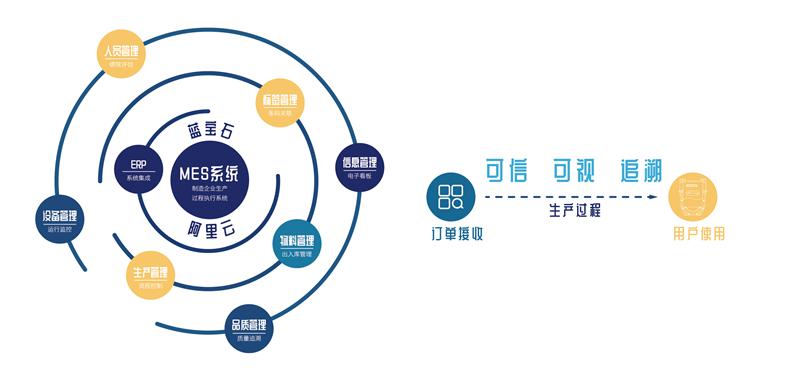

工行金融科技部相关负责人表示,该行基于物联网的供应链金融应用,是依托于金融同业首个自主研发的物联网平台,以及具有自主知识产权、通过国家可信区块链评测的区块链技术平台进行研发,确保信息采集、传输、存储的安全可靠,防止数据被篡改或被非授权方获取,同时应用防篡改NFC芯片技术,确保溯源介质使用安全,技术安全性高。“此项应用能有效满足多方诉求,一方面,可以为政府提供产品质量安全溯源管理,为企业提供品控溯源增信解决方案,为消费者提供可信溯源信息检索服务;另一方面,在企业上下游、商品产销场景中,嵌入支付、融资等银行金融服务,为客户提供了触手可及、有温度的金融服务。”

登录

登录

注册

注册