香港首批虚拟银行牌照即将下发,你对虚拟银行了解多少?

2月22日,据英国《金融时报》报道,香港将在未来几周内向六家运营商发放虚拟银行牌照,预计包括腾讯财付通、蚂蚁金服、小米、渣打银行(香港)、香港电讯、众安在线及其合作伙伴中信银行。

关于香港虚拟银行的发展

虚拟银行是什么?香港金管局给出的解释是,“虚拟银行”指主要通过互联网及其他电子渠道而非实体网点提供零售业务的银行。

2000年,金管局首次发布《虚拟银行的认可》指引;2017年9月,金管局公布了一系列措施,推动香港迈向“智慧银行新纪元”,其中一项措施为在香港引入虚拟银行;2018年2月和5月,金管局两次修订《虚拟银行的认可》指引并开放申请,对合格的虚拟银行申请人将发放牌照。

去年8月底,香港虚拟银行牌照申请截止,金管局总计收到29家机构递交的虚拟银行牌照申请,金管局还透露有意在香港经营虚拟银行的公司超过50家。

今年1月14日,香港特区行政长官林郑月娥在第12届亚洲金融论坛上表示,香港将引入虚拟银行交易机制,第一批虚拟银行牌照即将在第一季度落地实施。此前报道,香港金管局已向八家公司发出通知函,知会其虚拟银行牌照申请已经进入下一轮甄选。这八家公司中包括渣打银行(香港)、众安在线、腾讯和蚂蚁金服。据传小米、香港电讯、中国平安旗下公司等亦有望入选。

再到最近的消息,金管局将在3月底前向6家运营商发放虚拟银行牌照。根据金管局新条例规定,虚拟银行的申请需要满足香港《银行业条例》及《银行业(资本)规则》中的相关规定,包括申请人最低3亿港元的资金要求。因此,在严格的审核要求下,能够满足条件的虚拟银行牌照获得者,不是传统银行金融机构,就是实力强大的科技巨头。

实际上,金融科技公司和传统银行对牌照的“脸色”不太一样。从可能入选的6家机构来看,除了有一家当地传统银行,其它的都是金融科技企业。

为何香港传统银行们对这块牌照不够热情呢?主要原因在于,香港的传统金融体系先进完善,而虚拟银行的建立除了业务上市场有限,在成本节约上也同样有限。“不敢说成本一定能便宜多少。”恒生银行副董事长郑慧敏认为。另外,目前传统银行发展迅速,虚拟银行所提供的大多数产品,其原有的网上银行业务也能够提供。

但对于金融科技企业,这是他们迅速拓展线上线下业务、扩大自身体系和市场份额的好机会。尤其是对于内地巨头而言,抢滩香港虚拟银行牌照是开拓海外市场、完善产业布局的必然之举。

虚拟银行VS互联网银行、直销银行

香港对于虚拟银行牌照的开放,不仅引起了内地巨头互联网巨头的关注,也让内地对虚拟银行在内地的发展更加期待。

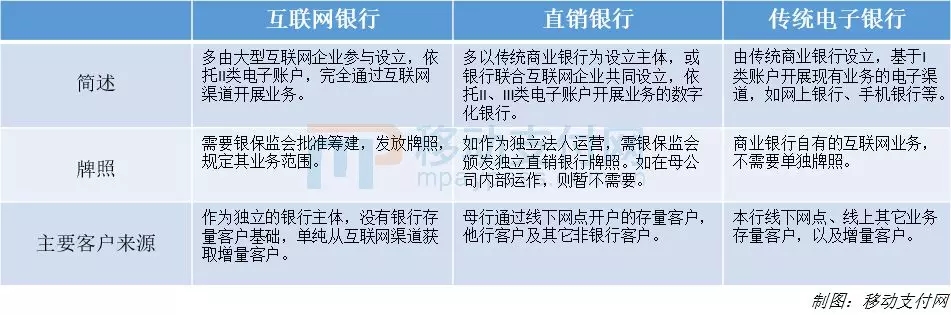

目前,内地尚无虚拟银行,与之相对应的是早已出现的“互联网银行”或“直销银行”。

无论是直销银行还是互联网银行都是互联网金融科技环境下的一种新型金融产物,其目的都是通过互联网等手段,打造一个轻资产、海量客户、收益较高的银行模式。例如直销银行诞生于20世纪90年代末北美及欧洲等经济发达国家,因其业务拓展不以实体网点和物理柜台为基础,具有机构少、人员精、成本低等显著特点,因此能够为顾客提供比传统银行更便捷、优惠的金融服务。

就国内而言,互联网银行即“网络银行”,其没有物理网点,不做现金业务、没有分行、没有柜台,轻资产、平台化,是以服务小微企业为主的纯线上银行。而目前国内的互联网银行都属于民营银行。

截止到目前,国内一共有17家民营银行,其中有8家属于互联网银行。由于国内对于互联网银行并没有明确的规定,按照发展定位来看,上述包括微众银行、网商银行、苏宁银行、新网银行、亿联银行、中关村银行、华通银行、众邦银行在内的8家互联网银行,前6家由大型互联网公司参股,主要基于互联网技术、数据、平台来开展中小企业小额贷款业务以及消费金融业务。

另外,互联网银行也属于民营银行,同时获得了银保监会批复的银行牌照,具备实体银行所具备的所有“存、贷、汇”业务能力,但是实际上由于纯网络银行没有实际物理网点,因此在现金业务、存款业务方面比较薄弱,这一点我们下文再具体分析。

除了互联网银行之外,另一个银行类型叫“直销银行”。2015年11月18日,中信银行与百度联合宣布,合资开办一间直销银行,拟名为“百信银行”,该银行是独立的子银行,由中信银行控股。“直销银行”这一名词由此映入大众眼帘。但实际上,早在2013年9月,北京银行与荷兰ING集团便合作开通了直销银行的服务模式。

所谓直销银行其实是相对于有多层分支行经营架构的“分销”式传统银行而言的,通常指由传统银行或其联合互联网企业设立,依托于II类、III类电子账户,通过互联网技术提供线上线下相结合的金融及生活服务的新型银行运作模式。简单一点理解,直销银行即是传统银行旗下的“互联网银行”,由于是依托母行内部运作,因此不需要额外的银行牌照,但如果是联合互联网企业以独立法人运营,则需要独立的直销银行牌照。

互联网银行的崛起和困境

2013年至今,直销银行发展已有5年之久,然而近两年来,直销银行的发展明显放缓,主要原因便是依托母行体系下与传统电子银行客户群体的重叠。

相反,在互联网巨头高技术支持、丰富的场景资源、完整大数据体系的背景下,以微众银行、网商银行为首的互联网银行得到了较快的发展。

作为第一个吃螃蟹的人,微众银行显然尝到了鲜。据此前公布的财报数据显示,微众银行在2015-2017年,先后实现营业收入2.26亿元、24.49亿元、67.48亿元,在2015年出现5.84亿元净亏损之后,2016年、2017年分别实现4.01亿元、14.48亿元的净利润。另仅2018年上半年,微众银行营业收入已达到41.9亿元人民币,净利润更达到11亿元人民币。

由于定位不同,相比之下网商银行可能“赚钱能力”稍微落后,但是发展速度和业绩仍然非常可观。截至2018年6月,网商银行总资产规模达1096亿元,比年初激增40.15%;截至2018年9月,该行总资产增至1209.84亿元。2018年前三季度,网商银行净息差4.76%,该行的营收和净利润分别为46.91亿元和5.81亿元,分别达到了上年全年的108.74%和133%。

互联网银行的崛起象征着互联网企业在金融科技能力以及在场景资源上的优势,具备互联网基因的它们在产品差异化方面也能够有所侧重,同时可以突破地域限制,较快地形成规模。

然而,在互联网时代如鱼得水的互联网银行也有一些业务上的困境,这就是上文提到的由于纯电子渠道没有实际物理网点,在现金业务、存款业务方面比较薄弱,在“存、贷、汇”中的大额吸储能力上非常薄弱,其贷款资金主要来源于同业银行。

互联网银行吸储受限的主要障碍之一就是远程开户问题。2015年央行发布的《关于银行业金融机构远程开立人民币银行账户的指导意见(征求意见稿)》规定,“坚持以柜台开户为主,远程开户为辅”。12月25日,在《关于改进个人银行账户服务加强账户管理通知》中明确了银行账户分类以及远程开户,正式放开远程开户的同时也对I、II、III类账户进行了明确的限制。2016年后,央行通过261号、302号以及16号文等一系列政策规范,建立了一套较为完善的个人银行账户应用体系。

实际上,随着移动支付的发展和相关政策法规的完善,我国金融体系逐渐向互联网化发展是不争的事实,整个银行业的发展也同样如此。因此,无论是互联网银行还是传统银行的互联网之路,会在合规有序的环境下走得越来越平稳。

结语

回到文章主题,香港多年以来稳居全球三大金融中心之一,银行业尤其发达,此次积极引入虚拟银行也是酝酿多年的结果。但是由于和内地不同,虚拟银行牌照所能带来的能量有多大?在存贷汇方面是否有完善的业务能力?又能否在互联网背景下、传统银行之外为消费者带来便利?这一系列的问题都需要等待答案的揭晓。

另一方面,随着互联网银行、虚拟银行的发展,传统银行已经受到了一定的挑战,因此也需要加快创新和转型的步伐,重视和发展大数据等金融科技能力,依靠技术来引领业务转型和提高盈利能力,改变银行架构与经营模式,适应新时代的竞争需要。

登录

登录

注册

注册